Bijtelling auto berekenen

Wanneer moet je rekening houden met de bijtelling auto? Je hebt een zakelijke auto en rijdt er ook privé mee, dan geldt dat je de bijtelling moet toepassen. Is daarnaast de btw op brandstof en benzinebonnen aftrekbaar? Is er sprake van marge auto.

Bijtelling auto berekenen

Wanneer moet je rekening houden met de bijtelling auto? Je hebt een zakelijke auto en rijdt er ook privé mee, dan geldt dat je de bijtelling moet toepassen. Je mag natuurlijk gewoon alle betaalde btw op onderhoud en gebruik aftrekken, denk aan bijvoorbeeld btw op tankbonnen en onderhoudsbeurten. Echter geldt wel dat je aan het eind van het jaar in de laatste aangifte Omzetbelasting een correctie moet doen voor de bijtelling.

Voorbeeld bijtelling auto

We nemen de volgende uitgangspunten in aanmerking:

- Cataloguswaarde € 50.000

- Bijtelling inkomstenbelasting percentage 22%

- Bijtelling btw percentage 2,7%

Je betaalt dan aan BTW bijtelling € 1350 en Inkomstenbelasting bijtelling € 11000. Let op: de bijtelling voor de inkomstenbelasting kan nooit hoger zijn dan de daadwerkelijk gemaakte kosten.

Is btw benzine aftrekbaar?

Er is in het verleden veel fraude gepleegd met tankbonnetjes, waardoor de Belastingdienst op dit moment niet alles als aftrekbaar in aanmerking neemt. Wij raden dan ook elke ondernemer aan om een zakelijk brandstofpas te nemen, zodat er geen btw verloren gaat. Hierdoor zal de Belastingdienst dan ook hieromtrent niks kunnen aankaarten. Je kan natuurlijk ook gewoon pinnen met je zakelijke bankpas, waardoor je tevens voldoet aan de regels.

Contante betaling brandstof of benzine

Indien je contant betaalt, dan is het niet aan te tonen dat deze daadwerkelijk voor je bedrijf is. Indien dit bedrag lager is dan € 100, dan kan je wel gewoon contante betalingen doen en de btw aftrekken als voorbelasting.

Wat is een marge auto?

Er zijn bijzondere regelingen voor de btw. Een daarvan is de margeregeling. Indien je ondernemer bent in de handel van margegoederen, dan mag je de margeregeling toepassen. Een marge auto is een veel voorkomend voorbeeld hiervan.

Stel dat je een nieuwe auto koopt via een dealer. Dan dient de dealer altijd rekening te houden met de btw en dit door te schuiven naar de afnemer. Indien deze auto door een particulier weer op zijn beurt wordt verkocht aan de dealer, dan valt deze auto voortaan de margeregeling. Hierdoor is deze aan te merken als een marge auto. Er zijn nog een aantal andere voorbeelden aan te geven, de Belastingdienst heeft hier een uitgebreid overzicht aangegeven.

Hoe moet je de btw berekenen bij een marge auto?

Als je als ondernemer een marge auto verkoopt, moet je wel de btw berekenen en afdragen. Op je factuur mag je deze btw niet vermelden. Hieronder geven wij een voorbeeld van een berekening die je kan aanhouden bij de vaststelling van de btw bij een marge auto.

Auto ingekocht voor: € 2.000

Voorgenomen winst bij eventuele verkoop: € 1.000 (hiermee bedoelen we wat je aan de verkoop van de auto wilt verdienen)

De BTW conform de margeregeling voor een marge auto wordt dan: 21% van € 1.000 = € 210. Dit bedrag dien je uiteindelijk op te geven bij de Belastingdienst.

De verkoopprijs wordt dan: € 3.210

Hoe moet je de administratie bijhouden bij een marge auto?

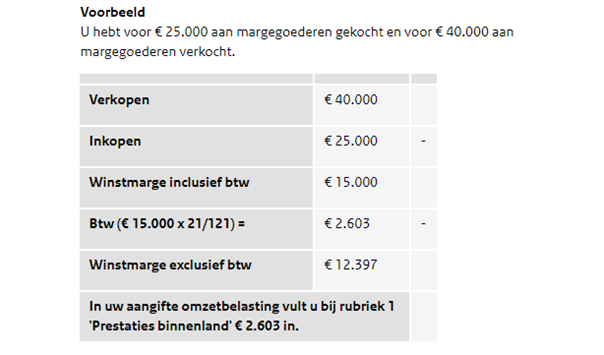

De administratie moet aan bepaalde verplichtingen voldoen als je de margeregeling toepast. Dit wordt ook wel de globalisatiemethode genoemd. Je bekijkt dan je totale winstmarge, net zoals bij de reisbureauregeling, en hiervan neem je de btw. Dit doe je specifiek voor de aangiftetijdvak. Je mag wel een negatieve winstmarge verrekenen met positieve winstmarges van een ander tijdvak, mits ze beiden in hetzelfde jaar plaatsvinden. Hieronder tref je een voorbeeld hiervan aan: